Nelle scorse settimane ci sono arrivate delle richieste da parte dei nostri clienti riguardanti l’inquadramento fiscale e contributivo dei venditori porta a porta. Dopo alcune ricerche, abbiamo visto che questa professione sta tornando molto in voga e ci è sembrato meritevole dedicare un articolo su Come aprire Partita iva venditore porta a porta.

Chi è il Venditore Porta a porta

La vendita porta a porta è una tecnica di vendita abbastanza efficace perché il venditore si reca direttamente a casa dell’acquirente e quest’ultimo ha la possibilità di toccare con mano il prodotto e provarlo. Il venditore a domicilio o venditore porta a porta, che tutti abbiamo in mente è il signore del folletto o di prodotti cosmetici; tuttavia, questo tipo di commercio può essere applicato anche ai prodotti più disparati.

I requisiti del venditore porta a porta

Per effettuare la vendita porta a porta, e più in generale l’attività del commercio, sono necessari dei requisiti. Non possono quindi effettuare una attività commerciale i soggetti che:

- sono dichiarati falliti, sino alla data di chiusura del fallimento;

- abbiano riportato una condanna per delitto per il quale è stata prevista una pena non inferiore a tre anni di detenzione;

- abbiano riportato una condanna per ricettazione, riciclaggio, insolvenza fraudolenta, bancarotta fraudolenta, usura, estorsione, rapina, reati contro l’igiene e la sanità pubblica;

- abbiano riportato condanne per delitti di frode nella preparazione o nel commercio degli alimenti.

In questi casi, vige il divieto di esercizio di attività commerciali almeno per i cinque anni successivi da quando è stata scontata la pena.

L’inquadramento della vendita a domicilio

Il venditore, per prima cosa, non rientra nell’inquadramento degli agenti di commercio o dei procacciatori di affari e normalmente agisce senza vincolo di subordinazione nei confronti dell’impresa mandataria. Per questo motivo, la vendita porta a porta viene considerata una forma particolare di vendita al dettaglio di beni e servizi. In linea generale inoltre, salvo un’autorizzazione scritta, non ha la facoltà di riscuotere il corrispettivo, effettuare sconti o eventuali dilazioni.

Come opera il venditore porta a porta

Per potere operare, i venditori porta a porta devono avere una lettera di incarico, sia nel caso in cui lavorino con un contratto di lavoro dipendente sia che lavorino in forma autonoma. Inoltre, in merito alla sua attività, secondo l’art. 19 del D.Lgs n. 114/98, il venditore porta a porta durante la sua attività di vendita, deve avere necessariamente un tesserino di riconoscimento fornitogli dell’azienda.

Come guadagna il venditore porta a porta

Il compenso del venditore che non ha vincolo di subordinazione con l’impresa avviene tramite provvigioni sugli affari conclusi. Quindi, maggiore sarà il valore d’affari portato dal venditore maggiore sarà il compenso che gli spetterà.

L’inquadramento fiscale del venditore porta a porta

Dal punto di vista fiscale, è molto importante vedere come viene determinata l’imposta sul reddito del venditore a seconda del suo inquadramento come venditore occasionale o professionale. Il suo inquadramento inoltre, ha delle conseguenze in termini di IVA.

L’imposta sul reddito del venditore porta a porta

Il venditore porta a porta, non può essere trattato come un agente di commercio tuttavia, per quanto riguarda la determinazione delle imposte sui redditi, rientra in una disciplina simile. Come riportato nell’art. 25-bis del D.P.R. n. 600/73 si afferma infatti che le provvigioni percepite dai venditori porta a porta sono soggette ad una ritenuta a titolo d’imposta del 23% da parte dell’azienda. Attenzione! La ritenuta deve essere applicata sull’ammontare delle provvigioni percepite ridotte del 22% a titolo di deduzione forfettaria (da non confondere con il regime forfettario che non si può nemmeno applicare per questa tipologia di attività).

Il valore quindi dell’imponibile netto sul quale calcolare la ritenuta del 23% è infatti non l’intero ammontare ma il 78%.

La conseguenza dell’applicazione della ritenuta è che i venditori saranno esonerati dalla dichiarazione dei redditi. Questo esonero è valido solo se il venditore non percepisca altri redditi. Nel caso percepisse altri redditi, il venditore dovrà presentare la dichiarazione senza indicare però le provvigioni percepite. Oltre all’esonero dalla dichiarazione dei redditi i venditori a domicilio sono esonerati anche dall’applicazione della disciplina IRAP e dagli studi di settore. La dichiarazione IVA, lo spesometro, la tenuta delle scritture contabili e le comunicazioni trimestali ai fini IVA invece rimangono obbligatorie e non possono essere omesse.

Il sostituto di’Imposta

Vista l’applicazione delle ritenute nel momento dei pagamenti, l’azienda mandataria agisce da sostituto d’imposta per il venditore porta a porta. Anticipiamo inoltre che l’azienda opererà come sostituto sia nel caso di venditore a domicilio occasionale che professionale. Le ritenute a titolo d’imposta saranno versate tramite modello F24 ogni 16 del mese da parte dell’azienda committente.

Fin ad ora, abbiamo solo accennato a venditori porta a porta occasionali e professionali ma andiamo a vedere quali sono nel dettaglio le differenze tra loro all’interno della disciplina fiscale.

Il venditore porta a porta occasionale

La disciplina prevede che il venditore porta a porta possa esercitare la sua professione in maniera professionale o occasionale a seconda della sussistenza di alcune condizioni. All’interno dell’art. 3 della legge n. 173\2005 si afferma che la vendita a domicilio è considerata una attività occasionale fino a quando il reddito netto annuo derivante da tale attività non superi € 5.000. Questo è da tenere in considerazione con la deduzione forfettaria del 22%. Quindi a lordo della deduzione l’importo massimo sarà di circa € 6.400.

Come si precisa nell’art. 25-bis, comma 6, del D.P.R n. 600\73, la ritenuta dell’impresa è a titolo d’imposta ed il venditore non è tenuto a sommare altri eventuali redditi ai fini IRPEF. Il venditore porta a porta quindi non dovrà dichiarare il suo reddito da venditore nel modello unico se di importo minore di € 6.400.

Fino a raggiungere del limite predetto, il venditore porta a porta non avrà l’obbligo dell’apertura della partita IVA e dall’applicazione dell’IVA sui suoi compensi.

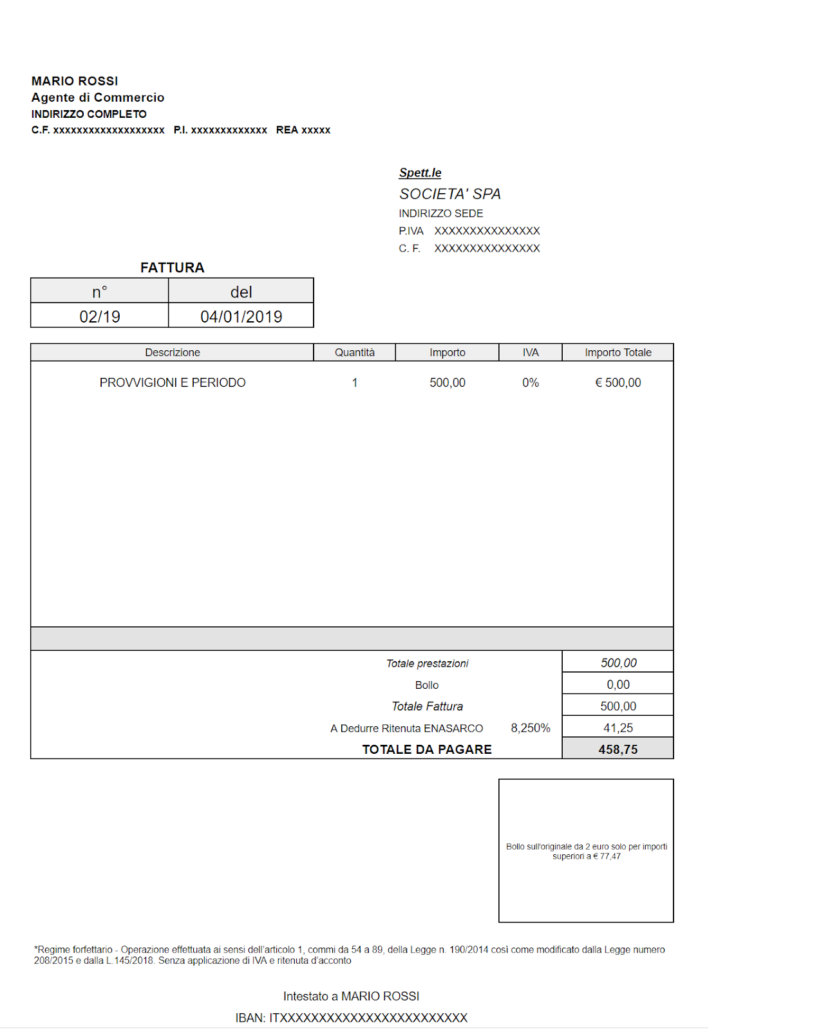

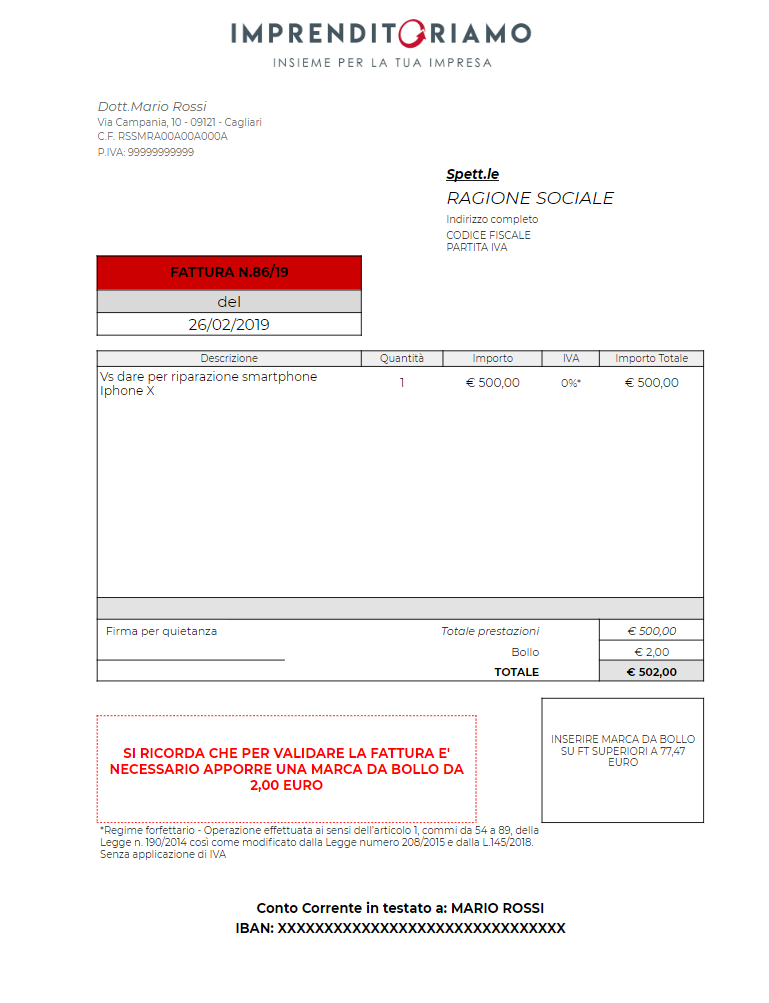

Il venditore a domicilio occasionale, quindi dovrà rilasciare una ricevuta alla società per l’importo delle provvigioni spettanti. In questa ricevuta, dovrà indicare l’importo della deduzione forfettaria e della ritenuta che sarà versata il 16 del mese successivo dalla società mandante a titolo di sostituto d’imposta.

Il venditore porta a porta professionale

Il venditore che supera la soglia di provvigione lorda limite (€ 6400 circa) deve obbligatoriamente aprire la partita IVA entro 30 giorni dal superamento del limite.

Puntualizziamo inoltre che, qualora in un determinato periodo il venditore dopo l’apertura della partita IVA, diventando a tutti gli effetti un venditore professionale, non superi la soglia minima (€ 6.400) rimane soggetto passivo IVA e non può essere più considerato occasionale.

I soggetti che svolgono l’attività di venditori porta a porta in maniera professionale quindi devono aprire la partita IVA. Il codice Ateco con cui si registreranno in sede di apertura sarà il 46.19.02, identificato in “procacciatore d’affari di vari prodotti senza prevalenza alcuna”.

Nota importante da ricordare è che i venditori a domicilio non possono usufruire del regime forfettario poiché hanno una loro propria disciplina fiscale.

Precisiamo che l’apertura della partita IVA venditore porta a porta non deve essere seguita da comunicazione unica verso il Registro delle Imprese, in quanto non è prevista l’iscrizione in camera di commercio e non si è nemmeno sottoposti alla gestione INPS commercianti (la cui iscrizione comporta per agenti e procacciatori con partita IVA invece il versamento del minimale pari a 3600 euro annui). Parleremo sotto della gestione contributiva.

Gli adempimenti contabili del venditore porta a porta

Dopo aver visto le differenze tra i due tipi di venditori, vediamo quindi quali saranno gli adempimenti contabili al quale saranno soggetti i venditori porta a porta, sia nel caso di venditore occasionale che professionale.

- venditore a domicilio occasionale (senza partita IVA):

- nessun adempimento contabile

- venditore a domicilio professionale (con partita IVA):

- registrazione mensile o trimestrale delle fatture di provvigioni,

- versamento IVA mensile o trimestrale tramite F24 telematico,

- presentazione Dichiarazione IVA Annuale con sistema telematico,

- presentazione Comunicazione Liquidazioni IVA trimestrali,

- presentazione Telematica Spesometro (Elenco Clienti e Fornitori)

Partita iva venditore porta a porta: gestione contributiva

L’art. 44 del D.L. n. 269/2003 afferma che i soggetti incaricati delle vendite a domicilio sono obbligati all’iscrizione alla Gestione Separata INPS nel momento del superamento di € 5.000 di provvigioni nette.

Possiamo dire quindi che il chi apre la Partita iva venditore porta a porta sarà obbligato all’iscrizione alla Gestione Separata INPS nel momento in cui scatta anche l’obbligo dell’apertura della partita IVA e la sua attività da occasionale diventa professionale. Da quel momento in poi, i contributi saranno versati sulla parte eccedente sulla parte eccedente i 5.000 € di provvigioni nette. Inoltre, la soglia di esenzione da contribuzione dei 5.000 € di provvigioni nette è annuale. Significa che ogni anno, fino al raggiungimento di € 5.000 di provvigioni sarà esonerato dalla contribuzione INPS.

Facciamo un esempio per essere più chiari su come calcolare i contributi per un venditore porta a porta.

Ipotizziamo che il nostro sig. Bodoni, venditore a domicilio abbia avuto provvigioni annue per € 20.000

Provvigioni lorde € 20.000

Deduzione forfettaria 22% (€20.000×22%)= € 4.400

Imponibile € 15.600

Soglia di esenzione € 5.000

Imponibile netto € 10.600

Contributi INPS da versare aliquota 2018: 33,72% € 10.600x 33,72%= € 3574,32

In merito al versamento dei contributi per la Gestione Separata INPS questi, dovranno essere versati per un terzo dal venditore porta a porta e per 2/3 dall’azienda mandante. I contributi dovranno essere versati entro ogni 16 del mese successivo al pagamento delle provvigioni.

Il venditore, operante in modo professionale, dovrà quindi porre in fattura le trattenute per i contributi INPS, del valore di un terzo dei contributi dovuti.

A differenza di agenti e procacciatori non è previsto il pagamento dei contributi fissi sul minimale (pari a 3.600 euro annui).

Inoltre, come chiarito dal Ministero del Lavoro nella Nota 25.07.2005 n. 2018, i venditori porta a porta non sono assoggettati all’assicurazione INAIL anche se svolgano le attività “pericolose” individuate dall’art. 1 TU n.1124/65 tra le quali l’uso del computer e l’uso di veicoli a motore personalmente condotti.

Per concludere è bene anche puntualizzare per evitare eventuali dubbi che, chi apre la partita iva venditore porta a porta non sono iscrivibili ad ENASARCO. Ciò perché la lettera d’incarico stipulata fra le parti non è un mandato di agenzia. È importante infatti, negli accordi commerciali stabiliti nella lettera d’incarico, evitare di configurare i venditori a domicilio con le caratteristiche predeterminanti degli agenti di commercio come attribuire una zona in esclusiva, vincolare gli i venditori porta a porta con obblighi di fare e non fare e tutti gli elementi tipici del mandato di agenzia.

Spese e detraibilità iva

Chi ha la Partita iva venditore porta a porta di cui alla Legge 173/2005, non presenta la dichiarazione dei redditi per le provvigioni percepite, come contemplato dalla R.M.180/E del 12.07.95, non potrà detrarre nessun tipo di spesa ai fini IRPEF.

Le provvigioni sono assoggettate ad una ritenuta d’imposta definitiva alla fonte (Art.25 Bis 6’Comma).

Nella seguente tabella sono elencate alcune spese per le quali e’ detraibile solamente l’IVA al 100% per l’attivita’ di Incaricato alle Vendite a Domicilio in contabilità semplificata come previsto dal DPR.633/72.

Agli Incaricati alle Vendite è preclusa la possibilità di optare per il regime dei Minimi o Forfettario in quanto la Legge stessa lo esclude perchè già tale inquadramento usufruisce di un regime fiscale agevolato.

Attenzione: Recenti verifiche effettuate dall’Agenzia delle Entrate e dalla Guardia di Finanza hanno contestato le provvigioni degli IVD quale reddito (provvigioni) soggetto a ritenuta d’imposta definitiva quando il contribuente ha detratto l’IVA sulle fatture di acquisto. Tale contestazione è stata rilevata in quanto, l’organo di controllo, ha considerato il contribuente non più un semplice IVD con esclusione dalla presentazione della dichiarazione dei redditi ma ha accertato, in considerazione delle fatture di acquisto detratte, un’attività “organizzata” d’impresa e quindi non più riconducibile all’attività di semplice IVD usufruendo dei vantaggi fiscali e previdenziali. La Guardia di Finanza ha emesso verbale di accertamento poichè il contribuente è stato equiparato, fiscalmente, ad un’attività organizzata e pertanto simile alla figura di procacciatore di affari o agente di commercio con l’obbligo di iscrizione alla CCIAA, Ivs Inps Commercianti e l’obbligo della presentazione della Dichiarazione dei Redditi.

La contestazione ha determinato il pagamento delle imposte a saldo con tutte le riprese fiscali e irrogazione delle relative sanzioni.

Consultare la tabella di confronto tassazione fra IVD e Agenti/Procacciatori.

| TIPO DI SPESA |

DETRAZIONE IRPEF |

DETRAZIONE IVA |

| SPESE DI CANCELLERIA |

zero |

100% |

| SPESE PUBBLICIATARIE |

zero |

100% |

| SPESE CONTABILITA’ |

zero |

100% |

| SPESE PER DIMOSTRAZIONI |

zero |

100% |

| FOTOCOPIATRICE |

zero |

100% |

| COMPUTER |

zero |

100% |

| CALCOLATRICE |

zero |

100% |

| TELEFAX |

zero |

100% |

| REGISTRATORE PER INTERVISTE |

zero |

100% |

| BOLLETTE ENEL USO UFFICIO |

zero |

100% |

| BOLLETTE TELECOM AFFARI |

zero |

100% |

| BOLLETTA TELEFONO CELLULARE |

zero |

50% |

Nota: si consiglia di non detrarre l’IVA sugli acquisti in quanto si potrebbe incorrere in una contestazione dell’attività svolta considerata non più di semplice Incaricato ma organizzata d’impresa e pertanto riconducibile ad attività di Procacciatore di Affari o Agente di Commercio con conseguenze di recupero retroattivo d’imposte e contributi INPS non versati oltre alle relative sanzioni di legge.